気候変動に関する方針

気候変動に関する認識

地球温暖化とその影響による気候変動は、1987年に「環境と開発に関する世界委員会(ブルントラント委員会)」が国連に提出した報告書「我ら共有の未来」の中で、「持続可能な開発」の概念が提唱されたことにより、環境問題に係る1つの重要な要素として世界的に広くに認知されました。1990年代に入ると、地球温暖化対策に関する国際条約締結の必要性が高まり、1992年にリオデジャネイロで開催された「環境と開発に関する国連会議(地球サミット)」において、大気中の温室効果ガスの濃度を安定させることを目的とした「国連気候変動枠組条約」が採択されました。

この「国連気候変動枠組条約」に基づき、1995年以降、国連気候変動枠組条約締約国会議(COP)が毎年開催され、1997年のCOP3では、先進国各国の温室効果ガス削減目標を定めた「京都議定書」が採択されました。これは、各国が具体的な削減行動を義務づけられたという意味において、国際的な温暖化対策としては極めて大きな一歩でした。

その後、2015年にはパリで開催されたCOP21において、全ての国連加盟国が温室効果ガスの削減目標を定めることについて合意が行われ、世界の平均気温の上昇を産業革命以前と比較して2℃より十分に低く保ちつつ、1.5℃に抑える努力を追求するという「パリ協定」が採択されました。

これまでに観測された代表的な気候変動の影響としては、平均気温の上昇があります。気象庁のデータによれば、世界の年平均気温は長期的には100年あたり0.75℃上昇しており、我が国においても100年あたり1.26℃の割合で上昇しており、全世界で地球温暖化の影響とみられる気候変化の顕在化と大規模な自然災害の発生による生態系への影響が懸念されています。また、気候変動の影響と考えられる大型台風や集中豪雨の被害が相次いでおり、気象庁によると、全国の1時間降水量50mm以上(バケツをひっくり返したような激しい雨)の年間発生回数は、1976~1985年の10年間が約226回であったのに対し、2011~2020年の10年間は約334回と、およそ1.5倍に増加しています。

こうした気候変動影響の顕在化と「パリ協定」に代表される地球温暖化・気候変動に対する世界的な枠組みの強化により、気候変動は、国・政府だけではなく民間セクターが果たすべき社会的な責任として、近年ますます注目が高まっていると認識しています。

本投資法人における気候変動の位置づけと基本方針

本投資法人は、持続可能な社会の実現が本投資法人の持続可能な成長にとって不可欠であるとの認識のもと、本投資法人がその事業を通じて社会的課題の解決に貢献することは、本投資法人の基本方針である「中長期の安定した収益の確保」と「運用資産の着実な成長」に沿ったものであり、ひいては投資主価値の向上に資するものと考えています。この具体的な取り組みにあたり、本投資法人の事業やパフォーマンスへのインパクトと、ステークホルダーからの期待・関心などを踏まえながら議論を重ね、本投資法人にとって特に重要性の高いESG課題(マテリアリティ)を設定しています。

気候変動への対応は、「(1).気候変動に関する認識」を踏まえ、本投資法人が持続的な事業活動を行ううえで直面している喫緊の経営課題であり、本マテリアリティの一つと位置付けています。

なお、本投資法人のマテリアリティ及びマテリアリティ特定のプロセス並びに特定したマテリアリティとSDGsとの関連の詳細については、「マテリアリティ」ページをご参照ください。

気候変動は、中長期なリスクを有しており、これに適切に対処できない場合には、運用資産の着実な成長を望めなくなり、中長期的な投資主価値の向上を図ることが困難になるおそれがあります。

一方で、気候変動は新たなビジネス機会をもたらすものと考えています。この問題に適切に対処できれば、運用資産の価値向上につながり、ひいては投資主価値の向上に資するものと考えています。

こうした認識のもと、本投資法人は、低炭素社会の移行への貢献及び本投資法人の収益機会の拡大を目指し、気候変動に伴う物理・移行リスクを十分に管理するとともに、温室効果ガスの排出削減等の取組みを継続的に推進します。

TCFD提言への賛同表明

気候変動に関する方針や取り組み内容に関する情報開示の拡充を通じて、投資主をはじめとするステークホルダーの皆様との対話を促進し、協働しながら継続的な改善を図ることを目的として、本投資法人が資産の運用を委託する本資産運用会社は、2020年7月にTCFD提言への賛同を表明し、国内賛同企業による組織である「TCFDコンソーシアム」に参加しています。

TCFDは、金融安定理事会(FSB)により、気候関連の情報開示及び金融機関の対応をどのように行うかを検討する目的で設立された「気候関連財務情報開示タスクフォース」です。気候変動は世界経済にとって深刻なリスクとし、企業等に対して「ガバナンス」「戦略」「指標と目標」「リスク管理」について把握・開示を推奨する提言を公表しています。

また、TCFDコンソーシアムは、TCFD賛同企業や金融機関等が一体となって取組みを推進し、企業の効果的な情報開示や、開示された情報を金融機関等の適切な投資判断に繋げるための取組みについて議論する目的で設立された組織です。

TCFD提言に基づく開示

本投資法人は、2019年にTCFDへの賛同を表明し、あわせてTCFDコンソーシアムへ加入、本投資法人の気候変動に関するリスク分析・リスク管理や取り組みを推進し、TCFDに基づく情報開示を進めています。

この表は左右にスクロールできます。

| 項目 | 主な内容 |

|---|---|

| ガバナンス |

|

| 戦略 |

|

| リスク管理 |

|

| 指標と目標 |

戦略:シナリオ分析

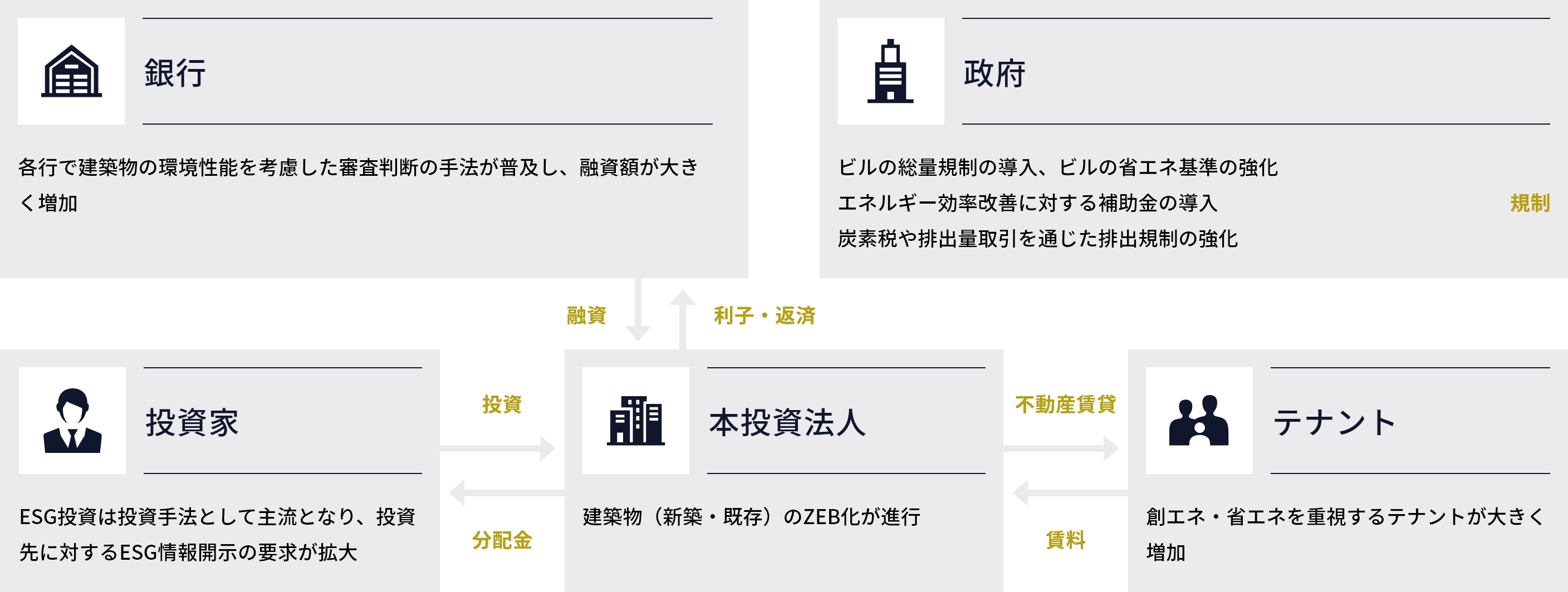

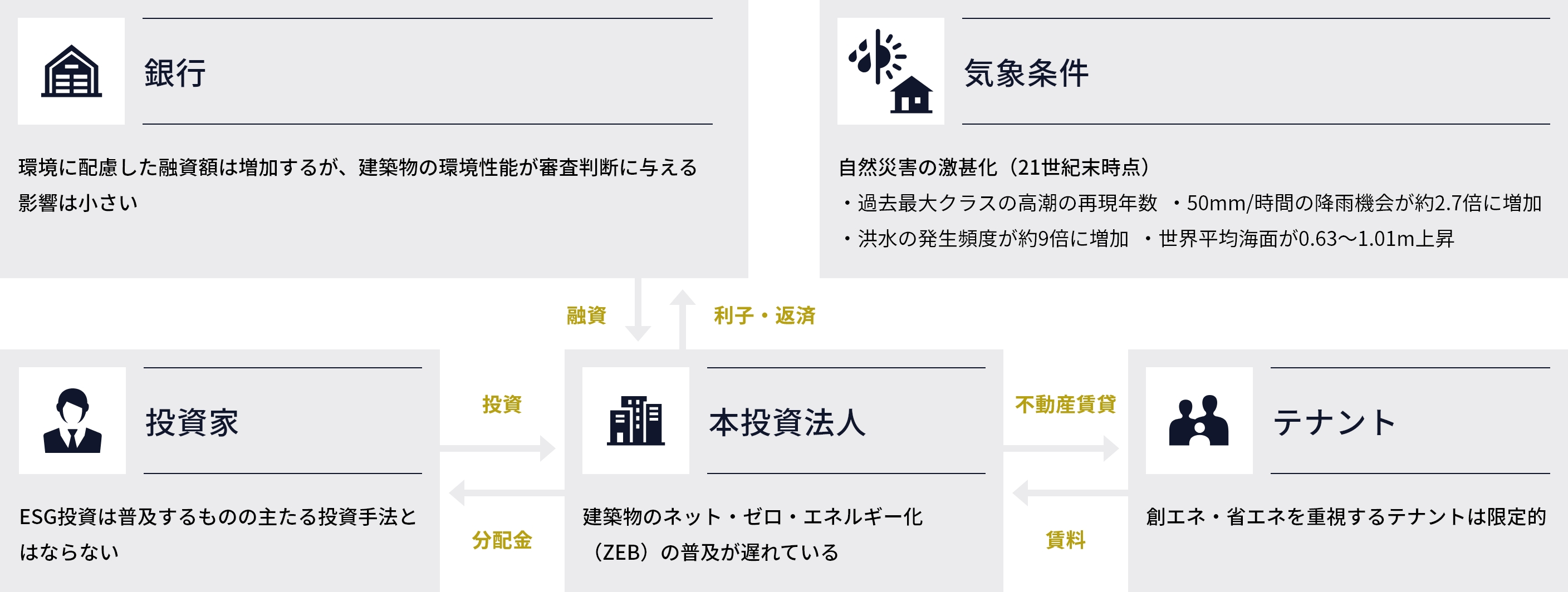

本投資法人では、気候変動リスクが本投資法人に与えるリスクと機会を把握し、それが事業に与える影響を検討するためにシナリオ分析を実施しました。一連の検討過程においては、我が国の2050年カーボンニュートラル宣言に基づいて制定された「2050年カーボンニュートラルに伴うグリーン成長戦略」を考慮しております。

シナリオ分析の前提

本投資法人は、各国際機関等が公表している将来的な気候予測を主な情報源としてシナリオ分析を行いました。本投資法人が参照した主な情報源は、下表のとおりです。また、気候変動リスクは、「移行リスク」と「物理リスク」とに大別することができ、移行リスクと物理リスクの関係は、相互に依存するとともにトレードオフの関係にあると考えられています。

この表は左右にスクロールできます。

| 気候変動リスク | 主に参照した情報源 | |

|---|---|---|

| 移行リスク | 脱炭素社会を実現するための新しい規制、税制、技術等によって生じるリスク | IEA(国際エネルギー機関)World Energy Outlook 2023 |

| 物理リスク | 気象の変化等、気候変動そのものによって生じるリスク | IPCC(国連気候変動に関する政府間パネル)第6次評価報告書(AR6) |

本投資法人は、「パリ協定」の趣旨を踏まえ、4℃シナリオ、2℃シナリオ、1.5℃シナリオの3パターンをシナリオ分析の前提シナリオに設定しました。各シナリオの概要は下図のとおりです。

2℃シナリオ・1.5℃シナリオ

1.5℃シナリオは、脱炭素社会を実現するための厳しい規制及び税制等が実施されることで、温室効果ガスの排出量が削減傾向となることを前提としており、物理リスクは低く、移行リスクは高いシナリオです。

2℃シナリオは、4℃シナリオと1.5℃シナリオの間に位置づけられますが、1.5℃シナリオと同様に厳しい規制及び税制等が実施されることで、温室効果ガスの排出量が一定程度抑制されることを前提としており、1.5℃シナリオと同程度ではないものの物理リスクは低く、移行リスクは高いシナリオです。

4℃シナリオ

4℃シナリオは、脱炭素社会を実現するための厳しい規制及び税制等が実施されないことで、温室効果ガスの排出量が増加を続けることを前提としており、物理リスクは高く、移行リスクは低いシナリオです。

シナリオ分析に基づく財務的影響額の検証

本投資法人は、前述した3パターンのシナリオごとに、識別したリスクと機会の財務的影響額の大きさを検証しました。各シナリオについて、2030年(中期的展望)及び2050年(長期的展望)における影響を検証しています。結果の概要は下表のとおりです。

なお、本検証は、現時点において収集可能なIEAやIPCC等の公表するシナリオやその他第三者の専門機関等が公表している客観的な予測データ等を参考にしながら、本投資法人の保有資産の状況等を踏まえて定性・定量的に検証したものでありますが、既知のリスクの不確実性又は未知のリスクその他の要因を内在しており、必ずしもその情報の正確性及び安全性を保証するものではありません。

1.5℃シナリオ

この表は左右にスクロールできます。

(億円)

| <世の中の変化> | <リスクの内容> | <機会・リスク軽減と対応コストの内容> | |||||||||

| 分類 | リスク | 財務的影響額 | 機会・対応コスト | 財務的影響額 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 2030 年度 |

2050 年度 |

2030 年度 |

2050 年度 |

||||||||

| 政策 | 炭素税制度の導入 | 移行リスク | 炭素税の負担発生・増加 | (単年) ▲4.7 |

(単年) ▲8.5 |

|

リスク軽減 | 省エネ化工事・再エネ電力導入による炭素税の負担減少 | (単年) +3.7 |

(単年) +6.6 |

|

| 必要コスト | 再エネ電力導入に伴うコスト増加 | (単年) ▲0.3 |

(単年) ▲0.3 |

||||||||

| 市場 | カーボンニュートラルを目指す企業の増加 入居者による創エネ・省エネ性能重視の物件選び |

環境性能が低い物件(環境認証未取得物件)の競争力低下 | (単年) ▲13.0 |

(単年) ▲13.0 |

|

機会 | 環境性能が高い物件(環境認証取得物件)の競争力向上 | (単年) +9.4 |

(単年) +9.4 |

||

| リスク軽減 | 環境性能の向上(環境認証の取得)による競争力の回復・向上 | (単年) +4.6 |

(単年) +4.6 |

||||||||

| 必要コスト | 環境認証の取得・維持コスト | (単年) ▲0.3 |

(単年) ▲0.3 |

||||||||

| 責任銀行原則による銀行の融資判断の変化 | グリーンローン等による資金調達コストの低下 | ー(※1) | ー | ー(※1) | |||||||

| 急性 | 自然災害の激甚化 | 物理リスク | 洪水・高潮による物件被害の発生・増加及び営業停止による賃料収入の減少 | (累計) ▲8.0 |

(累計) ▲36.2 |

|

リスク軽減・機会 | 保険金収入の発生・増加 | (累計) +8.0 |

(累計) +36.2 |

|

| 損害保険料の上昇 | (単年) ▲0.1 |

(単年) ▲0.6 |

|||||||||

| 慢性 | 平均気温の上昇 | 冷房コストの増加 | (単年) ▲0.1 |

(単年) ▲0.1 |

暖房コストの削減 | ー(※1) | |||||

| 合計 (①) |

(単年) ▲18.0 (累計) ▲8.0 |

(単年) ▲22.2 (累計) ▲36.2 |

合計 (②) |

(単年) +17.1 (累計) +8.0 |

(単年) +20.0 (累計) +36.2 |

||||||

| 残余リスク (①-②) |

(単年) ▲0.9 (累計) - |

(単年) ▲2.2 (累計) - |

|||||||||

- ※1 影響が軽微のため、算定対象外としています。

- ※2 各リスクの算出における前提条件については、こちらをご参照ください

NMFの対応

この表は左右にスクロールできます。

| 分類 | NMFの対応方針と取り組み | |||

|---|---|---|---|---|

| 移行リスク関連 | 政策 | 炭素税制度の導入 | リスク軽減・機会 |

GHG排出量の削減による炭素税の削減 ■目標(KPI)

|

| 市場 | カーボンニュートラルを目指す企業の増加 入居者による創エネ・省エネ性能重視の物件選び |

保有物件の環境性能向上及び環境認証の取得による物件競争力の維持・向上 ■目標(KPI)

|

||

| 責任銀行原則による銀行の融資判断の変化 | ・グリーンファイナンスフレームワーク等の策定 ・グリーンローン借入、グリーンボンドの発行等 | |||

| 物理リスク関連 | 急性 | 自然災害の激甚化 |

・新規投資時:デューデリジェンスプロセスにおける浸水リスク等気候変動リスク調査 ・物件運用時:定期的なサステナビリティ・リスク評価(浸水リスク等の気候変動リスク含む) ・ハード・ソフト両面面での災害対策 (ハード面:防水版設置、ロードヒーティング設置 等) (ソフト面:内水氾濫リスクアラート配信システム、BCP計画策定、防災訓練 等) ・災害リスクに対する適切な保険付保 |

|

| 慢性 | 平均気温の上昇 | |||

4℃シナリオ(参考)

この表は左右にスクロールできます。

(億円)

| <世の中の変化> | <リスクの内容> | <機会・リスク軽減と対応コストの内容> | |||||||||

| 分類 | リスク | 財務的影響額 | 機会・対応コスト | 財務的影響額 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 2030 年度 |

2050 年度 |

2030 年度 |

2050 年度 |

||||||||

| 政策 | 炭素税制度の導入 | 移行リスク | 炭素税の負担発生・増加 | (単年) ▲0.1 |

(単年) ▲0.1 |

|

リスク軽減 | 省エネ化工事・再エネ電力導入による炭素税の負担減少 | (単年) +0.1 |

(単年) +0.1 |

|

| 必要コスト | 再エネ電力導入に伴うコスト増加 | (単年) ▲0.3 |

(単年) ▲0.3 |

||||||||

| 市場 | カーボンニュートラルを目指す企業の増加 入居者による創エネ・省エネ性能重視の物件選び |

環境性能が低い物件(環境認証未取得物件)の競争力低下 | - | - |  |

機会 | 環境性能が高い物件(環境認証取得物件)の競争力向上 | - | - | ||

| リスク軽減 | 環境性能の向上(環境認証の取得)による競争力の回復・向上 | - | - | ||||||||

| 必要コスト | 環境認証の取得・維持コスト | - | - | ||||||||

| 責任銀行原則による銀行の融資判断の変化 | グリーンローン等による資金調達コストの低下 | ー(※1) | ー | ー(※1) | |||||||

| 急性 | 自然災害の激甚化 | 物理リスク | 洪水・高潮による物件被害の発生・増加及び営業停止による賃料収入の減少 | (累計) ▲8.8 |

(累計) ▲49.5 |

|

リスク軽減・機会 | 保険金収入の発生・増加 | (累計) +8.8 |

(累計) +49.5 |

|

| 損害保険料の上昇 | (単年) ▲0.2 |

(単年) ▲1.1 |

|||||||||

| 慢性 | 平均気温の上昇 | 冷房コストの増加 | (単年) ▲0.1 |

(単年) ▲0.3 |

暖房コストの削減 | ー(※1) | |||||

| 合計 (①) |

(単年) ▲0.4 (累計) ▲8.8 |

(単年) ▲1.5 (累計) ▲49.5 |

合計 (②) |

(単年) +0.2 (累計) +8.8 |

(単年) +0.2 (累計) +49.5 |

||||||

| 残余リスク (①-②) |

(単年) ▲0.6 (累計) - |

(単年) ▲1.7 (累計) - |

|||||||||

- ※1 影響が軽微のため、算定対象外としています。

- ※2 各リスクの算出における前提条件については、こちらをご参照ください

リスク管理

本投資法人が資産の運用を委託する本資産運用会社におけるサステナビリティに関するリスク管理体制は下記のとおりです。

投資判断時

運用資産の新規投資にあたっては、デューデリジェンスプロセスのなかで、気候変動リスクに対する各種調査を踏まえたうえで、投資委員会にて投資判断を行っています。具体的には、対象物件の洪水・冠水可能性につき、各種ハザードマップによる浸水レベルや浸水履歴、治水工事等の実施履歴を調査・確認しています。また、環境認証の取得有無を含む環境・省エネ設備の有無、BCP対応状況等を確認しています。

運用時

サステナビリティ推進会議において、気候変動リスクを含むサステナビリティに関連したリスク全般の管理、モニタリングを実施しています。具体的には、温室効果ガス(GHG)排出の削減目標(詳細は下記「(4)指標と目標」参照)に対する省エネ施策等の実施状況と、それを踏まえたGHG削減状況を個別物件ごとにモニタリング、可視化しながら、GHG排出量の増減理由を分析し、必要な対策を適宜、検討しています。また、個別の物件ごとにサステナビリティ・リスク評価シートを作成し、気候変動リスク等が顕在化する可能性を評価しています。この評価は、毎年保有物件の一定割合に対して実施することとし、全物件に対して約5年間のローテーションに基づいて行っています。なお、気候変動リスクを含むサステナビリティの取り組み全般については、サステナビリティ推進最高責任者(取締役)管理監督に基づき推進しています。

指標と目標:マテリアリティ

本投資法人は、気候変動に代表される環境課題の解決が本投資法人の持続的な事業とその実現に向けた事業戦略において重要な経営課題であると認識しています。こうした認識のもと、本投資法人は、低環境負荷物件への投資と、保有物件における環境・省エネルギー対策等の運用を通じたエネルギー利用の効率化とGHG排出量の低減に取組み、低環境負荷ポートフォリオの構築を目指しています。

保有物件のグリーン化

目標(KPI)

保有物件のグリーン認証(3★相当以上)取得割合※を2030年度までに70%まで向上させることを目指します。

- ※グリーン認証(3★相当以上)とは、DBJ Green Building認証3★以上又はBELS認証3★以上又はCASBEE不動産B+以上をいいます。

- ※底地物件を除く保有物件をベースとし、延床面積をベースとします。

- ※目標に対する進捗状況はこちらをご覧ください。

温室効果ガス(GHG)排出量

目標(KPI)

2050年度までに温室効果ガス(GHG)排出ネットゼロ

2030年度までに温室効果ガス(GHG)排出総量を80%削減(2019年度基準)(カテゴリ13(テナント管理資産に係る燃料・電気)が対象)

水消費量

目標(KPI)

ポートフォリオの水における床面積当たり消費量(原単位)を2030年度までに10%削減(2016年度基準)

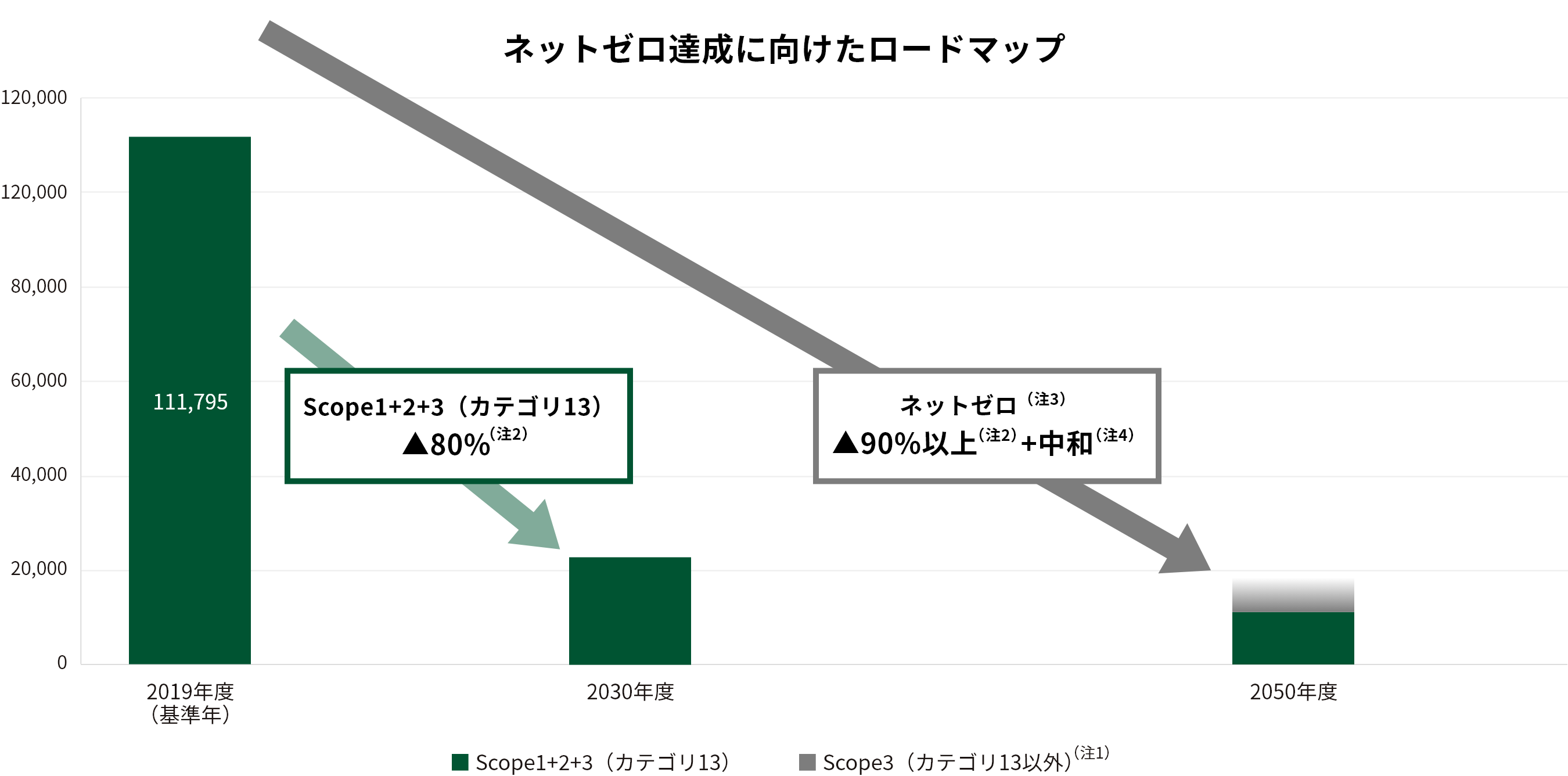

指標と目標:移行ロードマップ

本投資法人は、2050年GHG排出ネットゼロに向け、移行ロードマップを策定いたしました。

2030年までは、Scope1,2および3(カテゴリ13)について、総量ベースで2019年比80%のGHG排出量削減を行います。

具体的なアクションプランについてはこちらをご覧ください。

2050年に向けては、Scope1,2および3について、GHG排出ネットゼロを目指します。

上記はネットゼロの定義に従い、総量ベースで2019年比90%のGHG排出量削減を行い、残留排出量については、国際的に認められる方法で中和します。

| (注1) | グラフで表示している規模感はイメージです。Scope3カテゴリ13以外については現時点でKPIの設定をしておりませんが、削減努力を進めます。 なお、その他年度のScope3カテゴリ13以外の排出量については、現時点で非開示のため、グラフ上も記載しておりません。 |

|---|---|

| (注2) | 2019年度実績を基準年とします。 |

| (注3) | Scope3カテゴリ13以外を含むネットゼロ達成をKPIとしています。 |

| (注4) | ネットゼロの定義に従い、残留排出量については、国際的に認められる方法にて中和いたします。 |